目次

前の記事「整体院開業の実務/各種手続きから申告まで(実際の帳簿記入方法等)」

*注意:以下の情報は古くなっている場合がありますので、最新の情報(法律等)を確認してから行動を起こすようにお願いします。

1.整体院の開業で役に立つ簿記の知識とは

簿記は、企業規模の大小や業種、業態を問わずに、日々の経営活動を記録・計算・整理して、経営成績と財政状態を明らかにする技能の事です。

簿記を理解することによって、企業の経理事務に必要な会計知識だけではなく、財務諸表を読む力、基礎的な経営管理や分析刀が島につきます.また、ビジネスの基本であるコスト感賞ち身につきますので、コストを意識した仕事ができるとともに、取引先の経営状況を把握できるだめに、経理担当者だけではなく、全ての社会人に役立ちます。

■こんな人たちの役に立ちます

利益率を重視する営業担当者

コスト管理を求められる管理者

取引先企業の経営状態を把握したい人

税務申告を自分で行いたい人

■こんな効果が期待できます

正しく帳簿をつけられる

自社の長所や短所を分析できる

費用や収益率を意識するようになる

取引先企業の経営状況を把握できる

※意識の高い整体院の先生は少なからず簿記の知識をえて営業成績を見直します。

2.整体院の簿記の知識

では、簿記の基礎知識を説明していきます。

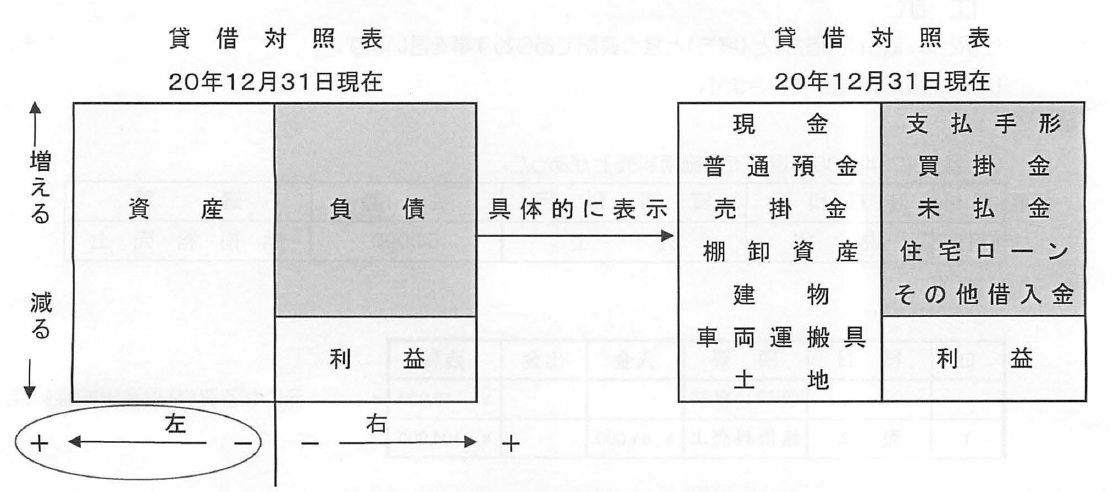

簿記を理解していく上で根幹になってくる言葉が、「仕訳」、「貸借対照表」、「損益計算書」この3つの事を理解して整体院の営業成績と財政状態を把握してください。

仕訳

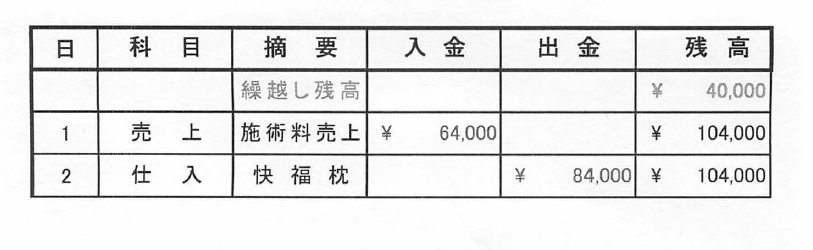

仕訳とは、取引を(借方)と(貸方)と言う表記であらわす事を言います。

いくつかの例を挙げていきます。

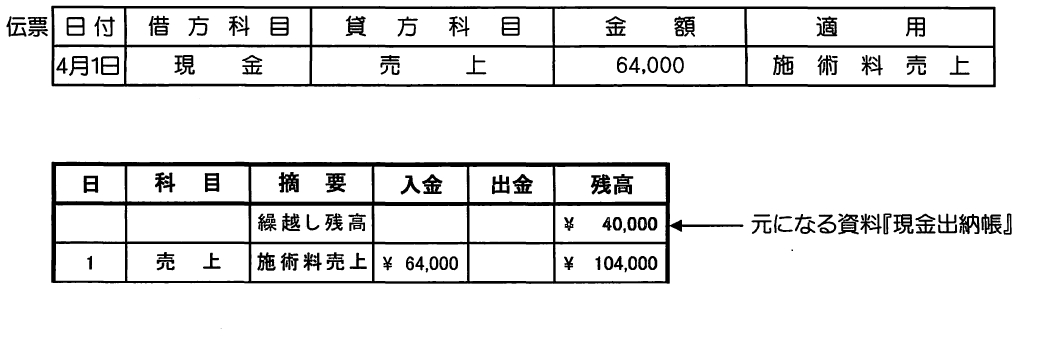

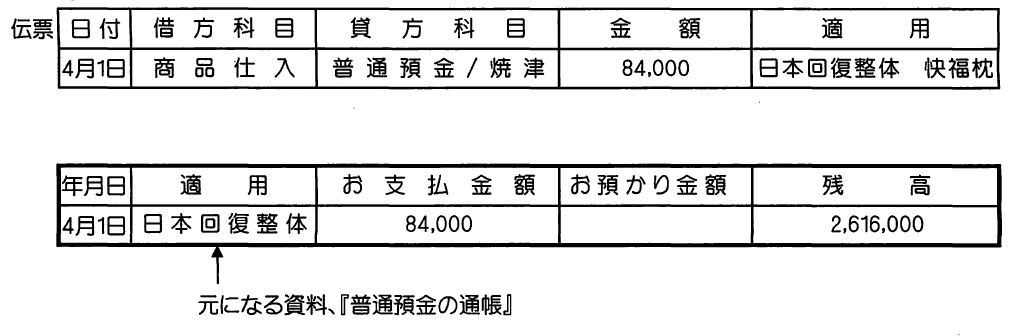

①4月1日!こ64.000円現金での施術料売上があった。

②4月1日に84.000快福枕を学院から仕入れ焼津信用金庫から支払った

一先ずここでは帳簿から伝票を起こす事だけ賞えてください。

この後、賃借苅照表と損益計算書を理解すると、上記の説明が理解できます。

3.整体院と貸借対照表

貸借対照表について説明していきます。

簡単な表で、見てみましょう。

上の図を覚えてください。資産が左で、負債が右に表示しています。

そして、下の円で囲んだ部分を仕訳で表します。

( 借 方 ) ( 貸 方 ) 金 額

現金 / 施術料売上 64.000 となります。

↑

現金が右側(貸方)にきています。入金したので現金が増えました。

資産科目が左にあると言う事は資産が増えたと言う事です。

( 借 方 ) ( 貸 方 ) 金 額

消耗品 / 現金 84,000 の時は、

現金が右側(貸方)にきています。出金したので現金が減りました。

資産科目が右にあると言う事は資産が減ったと言う事です。

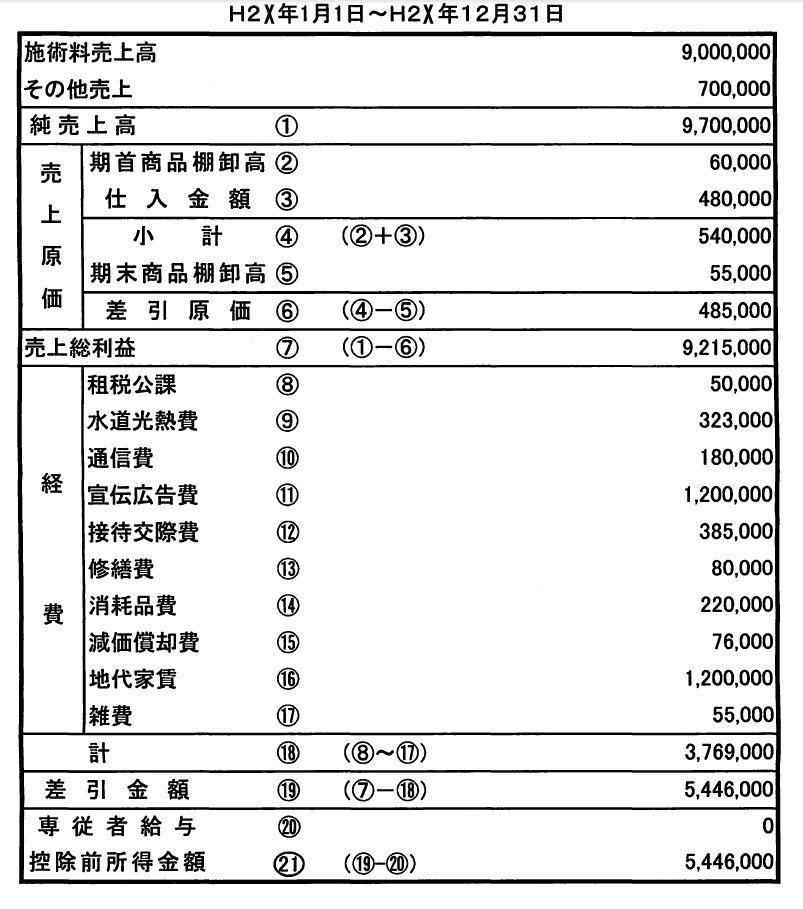

4.整体院と損益計算書

次に損益計算書について説明していきます。

損益計算書は、整体院の営業成績表になります。

損益計算書で大切な事は、前年との対比を把握するということと、整体院の場合経費はほとんど毎年変化はないので、施術料売上だけでも前年と比較し経営状態を把握していきましょう。

5.整体院と消費税

消費税について説明していきます。

利益率の非常に高い整休業にとって非常に大切な部分なので簡単な仕組みと届出をすることを学びましょう。

消費税の課税業者の基準は、総売上高の金額が1,000万円以上あると課税されます。

原則課税と簡易課税とあり、簡易課税制度の適用を受ける為には、総売上高が5,000万円以下で『消費税簡易課税制度選択届出書』を提出した場合に適用されます。

常に、経営状況を把握し課税業者であるかないかを必ず意識しましょう。

整体院を開業して2年間は売上に関わらず免税業者になります。

納税義務の判定

| 年分 | 24年分 | 25年分 | 26年分 | 27年分 |

| 課税売上 | 950万円 | 1,000万円 | 1,200万円 | 1,500万円 |

※納税義務の判定は、売上高1,000万円を越えた年を基準にして2年後から納税が発生します。上記の表だと、25年|こ1,000

万円を超えたので、納税が発生するのは27年からになります。

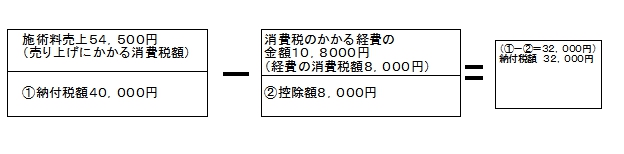

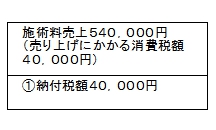

図にして消費税の仕組みを説明します。

簡易課税との比較

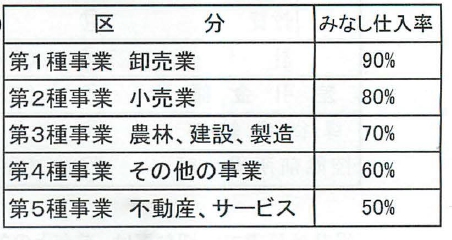

簡易課税制度とは売上と一定の率(みなし仕入率)だけを使って簡単に納税額を計算する仕組みです。

上記のように業種によってことなります。

整体業はサービス業に当たるので第5種事業なのでみなし仕入率は50%になります。

40,000円x50%=20,000円 納付額20,000円となります。

原則課税32,000円-簡易課税20,000円=12,000円

12,000円もお徳lこなりましたね。

知らないと大いに損をしてしまいますので、しっかり覚えましよう。

※回復枕の販売などは第2種事業の小売業となります。

2つ以上の業種がある場合は注意しましょう。

続いて、消費税の特徴ででも上げたように、整体院開業2年間は免税業者と教えました。

内容にもよりますが、経営が安定して毎年1,000万円を超える事が確実になっできたら、法人成りを視野に入れて考えましょう。

法人成りすると、また免税期間が2年間あるので、納税額を抑える事ができます。

ただし、安易に法人成りするとデメリットもありますので、専門家(会計事務所)に相談などして、ベストなタイミングを考えましょう。

更に、家など大きな資産を購入する場合原則課税などの方が特になるケースがありますので、消費税に関しては注意が必要です。

売上高が1,000万円近くになったら、会計事務所などに以来をする事をお勧めします。

こんな「ちょっと変わった整体師」の育成もしています!↓